ABD Doları’nın stablecoin ekosistemindeki rolü nedir?

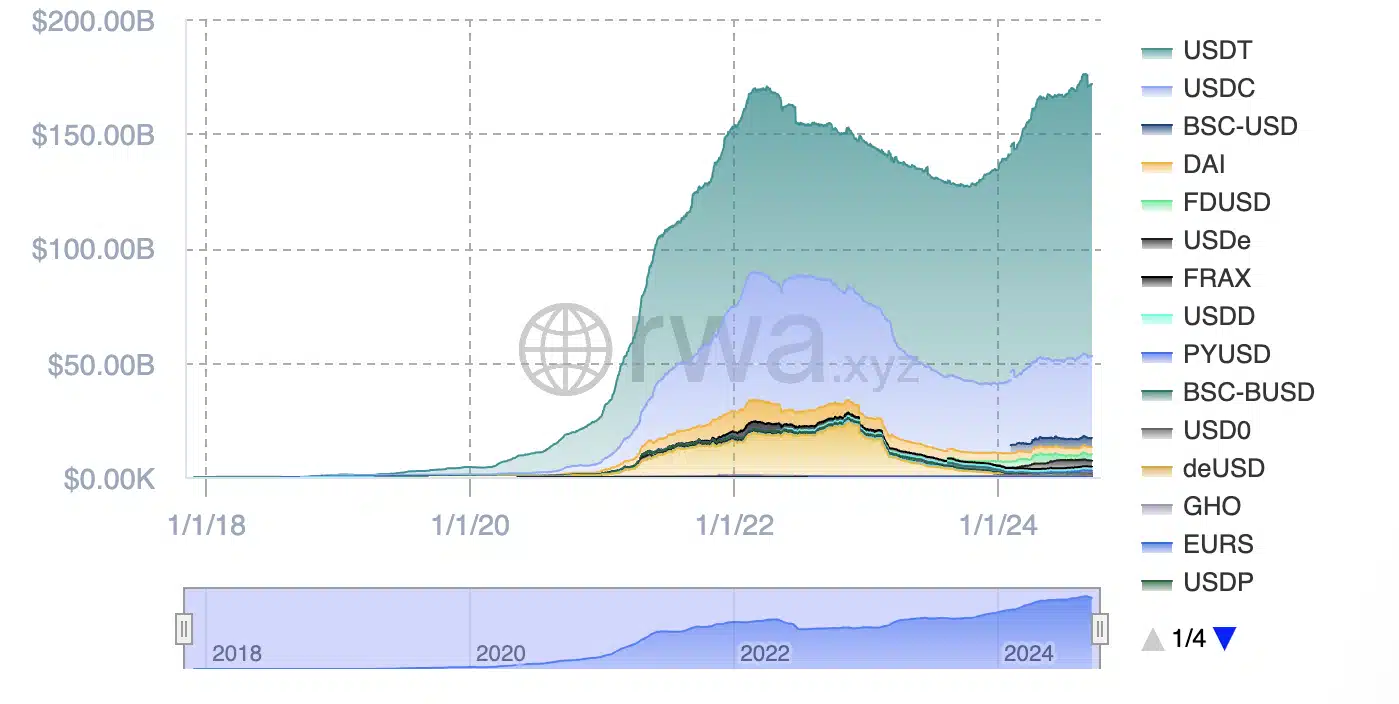

Stablecoin’ler son dört yılda büyük bir büyüme göstererek 17,6 milyar dolarlık piyasa değerinden 172,1 milyar dolara yükselmiştir. Sahiplerinin sayısı da 3,78 milyondan 121,1 milyona sıçradı.

İçerik Tablosu

Öte yandan, bu büyüme kritik soruları da beraberinde getirdi. Stablecoin tutmak ne kadar güvenli? Stablecoinleri destekleyen varlıklar ne kadar güvenli? Stablecoinler geleneksel bankacılık sistemleri için bir tehdit oluşturabilir mi ve hükümetler bu tür bir rekabete nasıl tepki verebilir?

Bunlar temel sorulardır, ancak genellikle göz ardı edilir. TerraUSD’nin çöküşü bunun en iyi örneğidir, talihsiz olay gerçekleşmeden önce sadece küçük bir yatırımcı ve analist grubu çöküşü öngörmüştür. Birçok kullanıcı, temel varlıkların gerçek istikrarını sorgulamadan sisteme güvenmiştir. Ne yazık ki körü körüne güven yüzünden çok para kaybetmişlerdir. Riskleri anlamak için öncelikle paranın neyi temsil ettiğine dair daha kapsamlı bir kavramı incelemek gerekir.

Para nedir?

Para değer demektir. Bir kişi çikolata satın aldığında, bu değer için para alışverişinde bulunur. Satıcı daha sonra karşılığında ihtiyaç duyduğu değeri elde etmek için parayı kullanabilir.

Para her zaman kağıt banknotlar veya dijital varlıklar şeklinde var olmamıştır. Eski zamanlarda insanlar takas aracı olarak sığır, deri, yumuşakça, buğday ve tuz kullanmıştır. Sonunda toplumlar daha standart bir değer biçimi olarak altına geçiş yaptı, ancak markete gittiğinizi ve 1 gram altın fiyatına çikolata aldığınızı hayal edin. Bunun için terazi, kesici aletler gerekir ve hiç uygun değildir.

Dolayısıyla hükümet bu şekilde işleyen bir model yarattı: Devlet altınınızı alır ve karşılığında döviz kuruna bağlı olarak size para verir. Bu, ilk kez 1816’da İngiltere’de uygulanan “Altın Standardı” idi. Zamanla hükümet modeli değiştirdi, artık arkasında hiçbir şey olmadan para basılıyor, şu anda bulunduğumuz nokta da budur.

Güven modeli

Somut değerden kâğıt paraya geçişte kilit bir faktör ortaya çıktı: güven. Başlangıçta insanlar altın gibi bir metanın doğal değerine güveniyorlardı. Günümüzde ise güven altından hükümet ya da merkezi otoriteye kaymıştır. Modern para sistemlerinin temelini güven oluşturmaktadır. Güven olmadan alışveriş imkansız olurdu. Örneğin, hiç kimse bir evi bir torba taş karşılığında satmaz çünkü taşların evrensel bir değeri yok.

Modern para, ister kağıt ister dijital olsun, yalnızca hükümete ya da arkasındaki merkezi kuruma duyulan toplu güven sayesinde değer taşır. Eğer olmasaydı, para değersiz pamuk ve keten parçalarına dönüşürdü.

İtibari para nedir?

“ İtibari” terimi, yetkili kişiler tarafından çıkarılan bir kararname veya emir anlamına gelir. Fiat para söz konusu olduğunda, değeri herhangi bir gerçek mülk veya emtia desteğinden değil, hükümetin onun değerli olduğunu beyan etmesinden kaynaklanır. Basit bir ifadeyle, paranın değeri vardır çünkü hükümet öyle söyler.

İtibari paranın dezavantajları

İtibari paranın birkaç kritik zayıf yönü vardır. Merkezileştirilmiştir, yani bankaların ve hükümetlerin eylemlerine ve dürüstlüğüne güvenilmektedir.

- 2014’teki JPMorgan Chase veri ihlali: 83 milyon vatandaşın hesap verileri ele geçirildi.

- 2016’daki Wells Fargo skandalı: Müşterilerin rızası olmadan 2 milyondan fazla sahte tasarruf ve çek hesabı oluşturuldu.

- 2018’deki Hindistan’ın parasını kaybetmesi: Hükümet bir gecede ülkedeki para dolaşımının %86’sını oluşturan 500 ve 1000 rupilik banknotların artık geçerli olmadığını ilan etti.

- 2018’de başlayan Türkiye ekonomik krizi: Türkiye’deki ekonomik kriz, Türk Lirası’nın hızla değer kaybetmesi ve yüksek enflasyonun vatandaşların alım gücünü ciddi şekilde düşürmesiyle derinleşti. Döviz kurlarındaki dalgalanmalar ve enflasyondaki artış, özellikle ithalata bağımlı sektörlerde maliyetlerin yükselmesine ve ekonomik belirsizliklerin artmasına yol açtı.

Fiat para ile ilgili bir diğer sorun da enflasyona yol açan aşırı para basımıdır.

- Almanya Weimar Cumhuriyeti, 1923: Hiperenflasyon sırasında fiyatlar her iki günde bir ikiye katlandı.

- 1985 ila 1994 arası Brezilya’nın enflasyonu: On yıl süren kriz sırasında fiyatlar yüzde 184,9 milyar gibi şaşırtıcı bir oranda arttı.

- 2015 ila 2022 arası Venezuela: 2016’dan Nisan 2019’a kadar toplam enflasyon oranı yüzde 53,8 milyona ulaştı.

- 2018 yılından itibaren Türkiye: Türkiye’deki enflasyon oranları 1980’lerin sonlarından itibaren hızla artmaya başladı ve 1994, 2001 ve 2018 yıllarında zirveye ulaştı. Türk Lirası, yüksek enflasyon, cari açık ve dış borç gibi ekonomik faktörlerin etkisiyle son yıllarda sürekli olarak değer kaybediyor.

Dolayısıyla, geleneksel para sistemlerinde çeşitli sorunlar yaşanmaktadır. Birincisi, kağıt para hükümet kararları nedeniyle bir gecede değersiz hale gelebilir. İkincisi, paranın istikrarı ülkeler arasında büyük farklılıklar gösterir. Enflasyon tüm para birimlerini etkiler. Bazıları bunu daha şiddetli yaşar, hızlı devalüasyona ve satın alma gücü kaybına yol açar.

Dijital itibari para ise kendi sorunlarını beraberinde getirir. Bankalar kısmi rezerv sistemiyle çalışır, yani müşteri mevduatlarının yalnızca bir kısmını rezerv olarak tutar. Basel Anlaşmaları ve ulusal bankacılık kanunları gibi yasa ve yönetmelikler, bankaların yatırılan fonların çoğunu ödünç vermelerine izin vermektedir. Bu uygulama, parayı tam bir destek olmaksızın sadece bir defter üzerindeki sayılara, aslında IOU’lara dönüştürür.

Kısmi rezerv sistemi, bankanın ödeme gücüne ilişkin korkular nedeniyle çok sayıda müşterinin fonlarını bir kerede geri çektiği bir banka kaçışı riskini de beraberinde getirir. Bankalar tüm mevduatları rezervde tutmadıkları için, genellikle ani nakit talebini karşılayamazlar. Bu da paniğe ve potansiyel banka iflasına yol açar.

Stablecoinler geleneksel itibari paralardan farklı bir seviyede çalışır, ancak bu sorunlardan tamamen bağımsız değildir. Fiat para birimlerinin aksine USDT, USDC ve DAI gibi stablecoinler, genellikle ABD Doları olmak üzere bir itibari para birimine sabitlenerek istikrarlı bir değeri korumayı amaçlar.

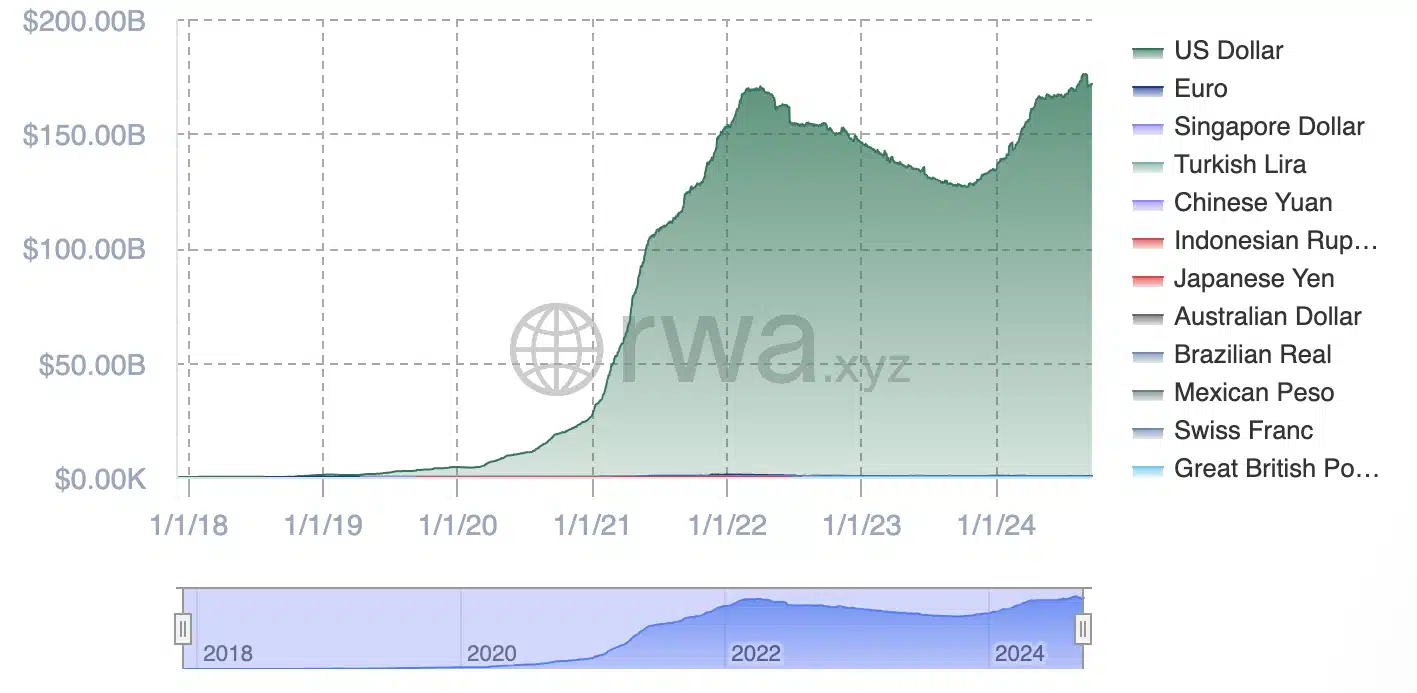

Stablecoinlerin çoğu neden ABD Doları’na sabitlenmiştir?

Stablecoinlerin geleneksel itibari paradan ne kadar farklı olduğunu anlamadan önce, ABD Doları’nın neden bu kadar baskın bir konuma sahip olduğunu keşfetmemiz gerekiyor. Neden Türk Lirası ya da Japon Yeni değil? Birçok kişi doların her yerde kullanıldığını söyleyebilir, fakat asıl soru neden ilk etapta dünyanın baskın para birimi haline geldiğidir.

ABD Doları’nın hakimiyeti “olağanüstü ayrıcalığından” kaynaklanmakta. Dolar dünyanın rezerv para birimi olarak kaldığı sürece, ülke ödemeler dengesi krizlerinden kaçınmaktadır. Petro-dolar sistemi ve ABD Hazine tahvillerinin yabancı merkez bankaları tarafından zorla satın alınması gibi mekanizmalar sayesinde ülke ucuza borçlanabiliyor ve herhangi bir sonuçla karşılaşmadan harcama yapabiliyordu.

Sistem, ABD’nin dolar basmasına ve bunları küresel çapta gerçek mal ve hizmet satın almak için kullanmasına ve yaratılan enflasyonu diğer ülkelere aktarmasına olanak tanıyor. Gelişmekte olan ülkelerin genellikle yüksek enflasyondan etkilenmesinin bir nedeni de budur; Amerikan para politikasının enflasyonist etkilerini özümser. ABD küresel ekonomide benzersiz bir avantaja sahiptir. Basılı parayı somut mallarla takas etmekte ve ülke içinde hemen enflasyonist baskılarla karşılaşmamaktadır.

Federal Rezerv, ekonomiye yeni dolarlar sokmak için faiz oranlarını düşürür ya da parasal genişlemeye gider. Bu tür eylemler küresel olarak dolaşımda olan toplam dolar arzını artırır. ABD hükümetleri, şirketleri ve bankaları daha ucuz krediye erişerek sistemden faydalanır. Bu da krediler verildikçe daha fazla dolar yaratılmasına yol açar. Yeni basılan dolarlar yurt dışından mal ithal etmek için kullanılır ve böylece dolarlar yabancı ekonomilere daha da girer.

Yabancı ülkeler dolar biriktirdikten sonra kritik bir seçimle karşı karşıya kalır. Kendi para birimlerinin dolar karşısında değer kazanmasına izin verebilir, ancak bunu yapmak ihracat rekabet güçlerine zarar verecektir. Alternatif olarak, dolara göre değerini korumak için kendi para birimlerinden daha fazla basabilir. Öte yandan bu yaklaşım genellikle yurt içinde enflasyona yol açarak yabancı merkez bankalarının enflasyonun etkilerine karşı kendi para birimlerinin değerini dengelemeleri gereken bir döngü yaratır.

ABD küresel düzenden büyük ölçüde faydalanmaktadır. Yabancı ülkeler dolar biriktirdiklerinde, bunları sıklıkla ABD Hazine tahvillerine yatırırlar, böylece hükümete düşük faiz oranlarıyla borç vermiş olunur. Süreç, ABD’nin savaş, altyapı ve sosyal programlar için yaptığı açık harcamalarını finanse etmesine yardımcı olur. ABD bu harcamaları sürdürebiliyor çünkü yabancı ülkeler ticaret ve finansal istikrar için dolar tutma ihtiyacından hareketle ABD’nin borçlarını satın almaya devam ediyor.

İşte bu nedenle stablecoinlerin büyük çoğunluğu ABD Doları’na sabitlenmiştir ve neredeyse tüm stablecoin piyasası dayanak noktası olarak dolar etrafında dönmektedir.

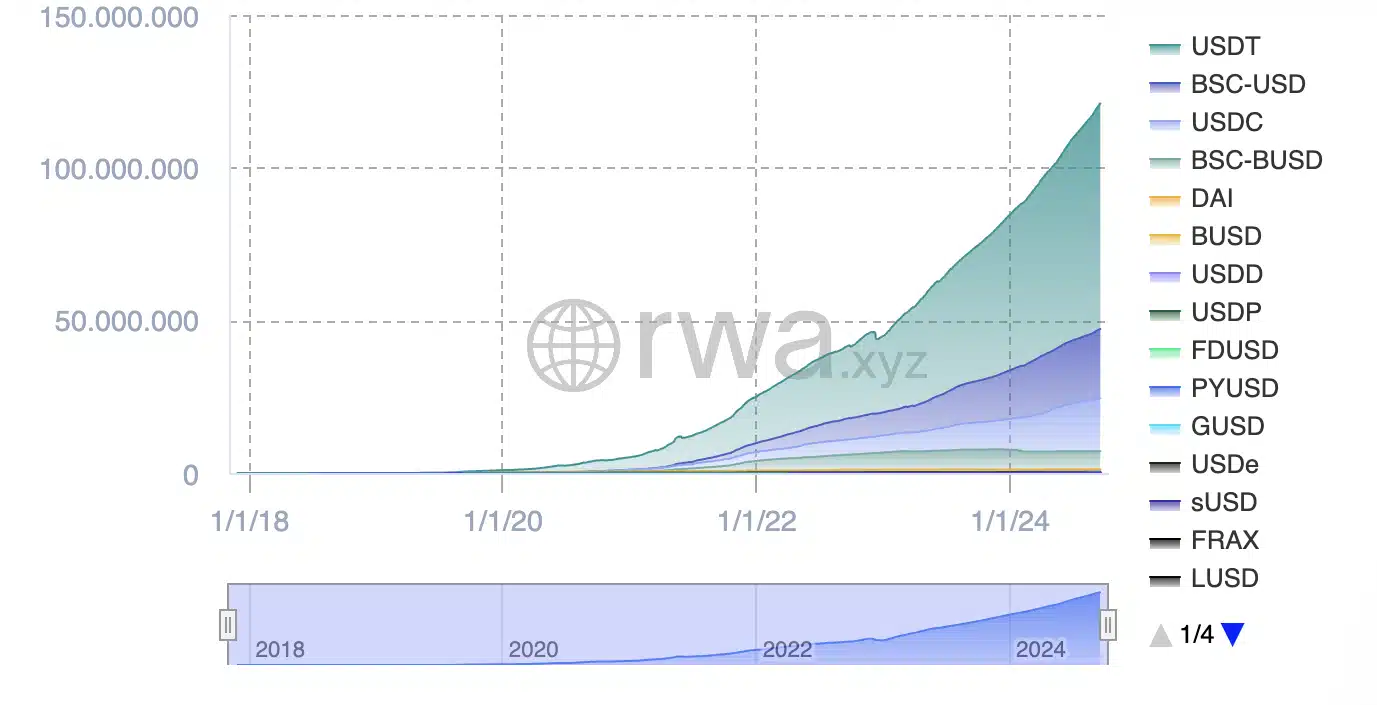

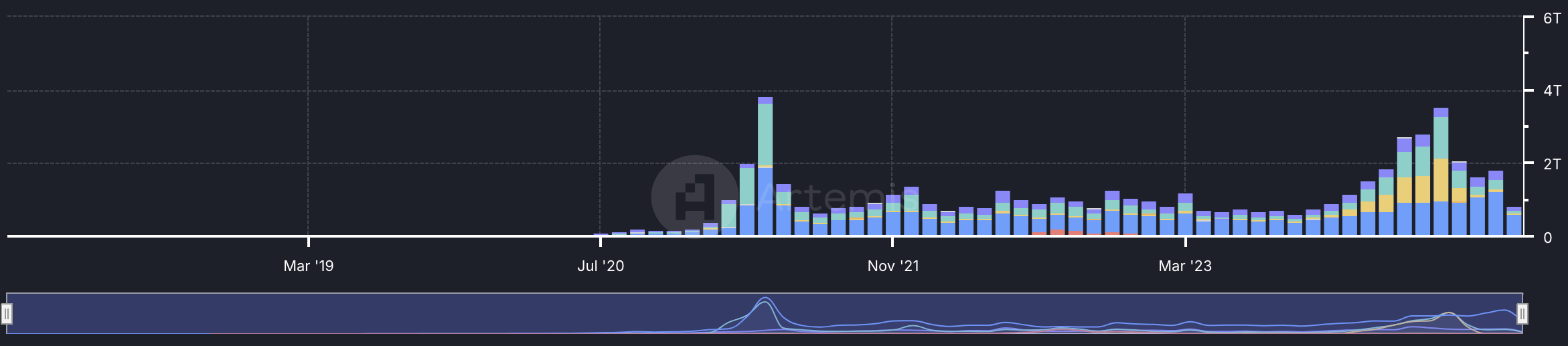

Sadece dört yıl içinde, stablecoinlerin aylık transfer hacmi 202 milyar dolardan 1,83 trilyon dolara yükseldi.

Progressive Policy Institute’a göre, geleneksel finans ile karşılaştırıldığında, 2022 yılında ABD Doları forex ticareti 2,739 trilyon dolara ulaşmıştır. 2024 yılına kadar, ticaretin 3 trilyon dolara çıkacağını tahmin etmek mantıklıdır, bu da ayda yaklaşık 250 trilyon dolarlık işlem anlamına gelir. Dolayısıyla, stablecoinler halihazırda dolar ticaretinin yaklaşık %1,5’ini temsil etmekte.

Stablecoinler değerini nasıl koruyor?

Stablecoin piyasa hacminin ve değerinin büyük çoğunluğu üç coin üzerinde yoğunlaşmıştır: $USDT, $USDC ve $DAI. Bu stablecoinlerin her biri, ABD Doları’na olan bağlılıklarını korumak için farklı mekanizmalar kullanmaktadır.

USDT

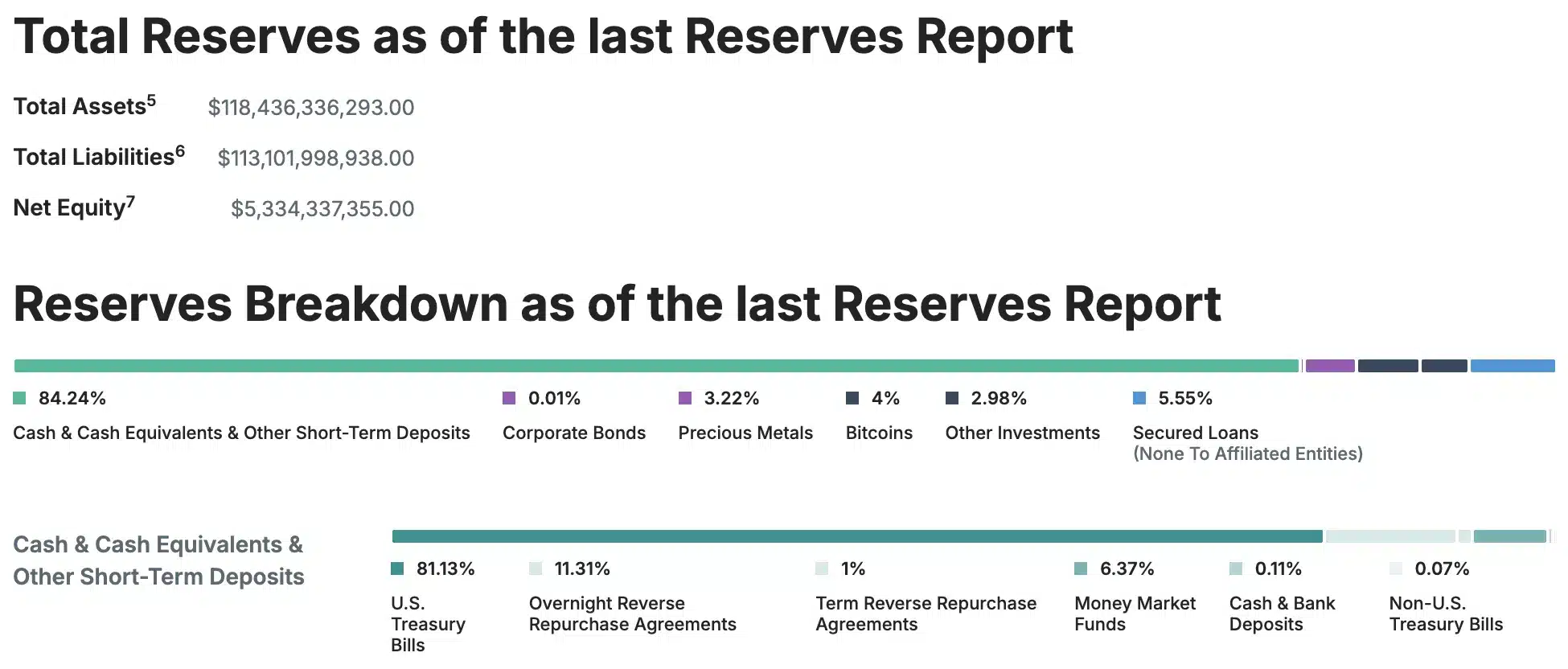

Tether, rezerv varlıklar sistemi ve katı düzenleme protokolleri aracılığıyla ABD Doları’na olan sabitliğini korur. Dolaşımdaki her $USDT için, genellikle nakit, nakit eşdeğerleri ve ABD Hazine tahvillerinde tutulan eşit miktarda değer rezervde bulunmaktadır. Rezervler, her bir USDT’nin bir USD ile değiştirilebilmesini sağlar.

USDT’ye olan talep arttığında, Tether ek varlıklar çıkararak bunları gerekli rezerv varlıklarla eşleştirir. Kullanıcılar USDT’yi USD ile değiştirdiğinde ise varlıklar arzı rezervlerle uyumlu tutmak için yok edilir.

Likidite dengesizlikleri ya da borsalardaki arz ve talep kaymaları nedeniyle sabitlik biraz sapma gösterebilir.

Sonuç olarak, piyasa faaliyetlerinin ya da stresin arttığı dönemlerde USDT’ye olan talepte ani bir artış yaşanması fiyatın 1 doların üzerine çıkmasına neden olabilir. Çünkü yatırımcılar istikrarlı bir varlığa hızlı erişim için yüksek fiyattan emir verebilir. Aksine USDT’nin hızlı bir şekilde satılması, arzın geçici olarak talebi aşması nedeniyle 1 doların altına kısa bir düşüşe neden olabilir.

Yalnızca doğrulanmış ve Tether’de hesabı olan kuruluşlar USDT’yi doğrudan USD ile takas edebilir. Bu kuruluşlar genellikle kurumsal müşteriler, varlıklı yatırımcılar ya da borsalardır. Öte yandan, bireysel veya daha az varlığa sahip yatırımcılar USDT’yi doğrudan Tether’den alamazlar. Bunun yerine, genellikle USDT’yi kripto para borsalarında USD’ye dönüştürürler.

Öte yandan tartışmalar yıllardır Tether’i çevrelemiştir ve olumsuz duygular güçlü olmaya devam etmekte. Başlıca endişelerden biri Tether’in rezervlerinin şeffaflığı etrafında dönmektedir. Eleştirmenler, Tether’in USDT tokenları için her zaman tam 1’e 1 oranda destek sağlayıp sağlamadığını sorguladı. Tether’in geçmişte rezervlerinin kapsamını yanlış beyan ettiği tespit edilen bir soruşturmanın ardından 2021 yılında Tether, New York Başsavcılığı ile anlaşmaya varmıştı.

Bir diğer eleştiri konusu ise üst düzey muhasebe firmaları tarafından tam denetim yapılmamasıdır. Tether üç ayda bir şeffaflık raporları sunmaya başlamış olsa da, büyük küresel muhasebe firmaları tarafından kapsamlı denetimlerin yapılmaması nedeniyle pek çok kişi şüpheyle yaklaşıyor.

Tartışmalara ve şüpheciliğe rağmen, Tether yaygın kullanımı nedeniyle son derece kârlı olmaya devam ediyor. Yalnızca 2024’ün ilk yarısında Tether 5,2 milyar dolar kâr bildirdi.

USDC

$USDC, USDT ile hemen hemen aynı şekilde çalışır. Aralarındaki temel fark USDC’nin mevzuata uygunluk ve şeffaflığa verdiği önemde yatmaktadır. USD Coin, kullanıcılara her bir USDC tokenın 1’e 1 oranında gerçek varlıklarla desteklendiğinden emin olmak amacıyla rezervlerini doğrulamak için üst düzey muhasebe firmaları aracılığıyla aylık denetimler gerçekleştirmektedir.

Denetim süreci, geleneksel finanstaki düzenleyici standartlara daha yakın olduğu için Tether’in üç aylık doğrulamalarına kıyasla daha yüksek bir güven düzeyi sağlar.

Şeffaflık ve mevzuat uyumu konusundaki farklılıklarına rağmen, hem USDT hem de USDC önemli bir özelliği paylaşmaktadır, o da merkezileşmedir. Aracı kurumlar, yasal emirlere uygun olarak belirli hesaplardaki tokenları dondurabilir veya bloke edebilir. Her iki stablecoin de kolluk kuvvetleri veya hükümet yetkilileri tarafından talep edildiğinde adresleri engelleme geçmişine sahiptir, bu da kripto paranın merkeziyetsiz yapısıyla çelişir.

DAI

DAI, USDT ve USDC’den farklı olarak merkeziyetsiz, yüksek düzeyde garantili bir stablecoindir. Dai merkezi bir kuruluş tarafından mint edilemez, bunun yerine teminat olarak Ethereum gibi bir kripto para kilitleyen kullanıcılar tarafından üretilmez.

Sistem, teminatın değerinin üretilen DAI’nin değerini aşmasını gerektirir. Böylece teminatın değeri dalgalansa bile DAI yeterince desteklenmeye devam eder. Değer çok fazla düşerse, dengeyi korumak için otomatik olarak tasfiye edilir. DAI’nin en büyük avantajlarından biri, belirli adresleri donduramaması, engelleyememesi veya kara listeye alamamasıdır.

Stablecoinlerin geleceği ve hükümet eylemleri

Şu anda stablecoinler küresel ABD Doları ticaretinin yaklaşık %1,5’ini temsil etmektedir, ancak gerçek kırılma noktası bu rakam çok daha yüksek bir seviyeye ulaştığında ortaya çıkacaktır. Yani %5 ila %15 arasında bir yerde. Stablecoinler piyasanın bu kadarını ele geçirdiğinde, hükümetlerin muhtemelen aracı kurumlarla birlikte çalışması ve geleneksel finans ile büyüyen kripto ekosistemini birleştiren düzenlenmiş bir ortam yaratması gerekecektir. Hükümetler, doların küresel hakimiyetini artırmanın bir yolu olarak stablecoinleri benimseyebilir ya da sıkı bir düzenleyici gözetimle karşılık verebilir.

Bazıları hükümetlerin stablecoinleri yasa dışı hale getirmeye çalışabileceğini öne sürse de, bu senaryo pek olası görünmüyor. Özellikle ABD Dolarına sabitlenmiş olan stablecoinler, para biriminin küresel gücünü daha da pekiştirerek ulusal çıkarlara karşı çalışmak yerine onlarla uyum sağlar. Hükümetler, stablecoinler aracılığıyla küresel işlemlerde doların statüsünü koruyarak, dünya çapındaki konumunu güçlendirmedeki değerini muhtemelen görecektir.

Öte yandan stablecoinlerin yükselişi güvenlik ile ilgili soruları da gündeme getiriyor. Geleneksel kağıt para tutmak, enflasyon ve devalüasyon gibi kendi risklerini barındırıyor. Bankalardaki dijital para birimleri de bankaların batması ya da sistemik çöküşler gibi olaylara karşı savunmasızdır. Stablecoin cephesinde ise benzer bir risk mevcut.

USDT, USDC ve DAI gibi varlıklardan tamamen farklı bir yapıya sahip olmasına rağmen TerraUSD’nin çöküşü; Silicon Valley Bank ve USDC’nin 2023’teki kısa süreli 1:1 oranını bozması ile birlikte USDT’nin şeffaflığı etrafındaki uzun süredir devam eden tartışmalar, stablecoinlerin ani piyasa değişimlerine ve likidite sorunlarına karşı hazır olmadığını gösterdi. Bazı avantajlar sunsalar da, uzun vadeli birikimleri saklamak için tamamen güvenilir değiller.

Öyleyse ne tutulmalıdır? TerraUSD krizinin ardından, herhangi bir stablecoinde çok fazla varlık tutmanın riskli olabileceği anlaşıldı. Daha dengeli bir yaklaşım, hisse senetleri, tahviller, $BTC, $ETH, $SOL veya gayrimenkul gibi değer kazanan varlıkları tutarken, likidite amacıyla küçük bir miktar nakit veya stablecoin bulundurmayı içerebilir. Bu rezerv ideal olarak, kişinin risk toleransına bağlı olarak 3 ila 24 aylık harcamalarını karşılayacak kadar olmalıdır ve yüksek getirili bir tasarruf hesabında veya iyi kurulmuş merkeziyetsiz finans platformları aracılığıyla saklanabilir.

Yasal Uyarı: Bu makale yatırım tavsiyesi içermemektedir. Sayfa içerisinde yer alan tüm bilgiler yalnızca eğitim amaçlıdır.