Kripto borç verme: DeFi piyasalarında nasıl faiz kazanılır?

Kripto para piyasasındaki yatırımcılar, alternatif gelir elde etme yolları ararken, kripto borç verme hizmetleri ile sıkça karşılaşmaktadır. Faiz geliri sağlayan kripto borç verme nedir ve kimler tercih etmeli?

Kripto para ekosistemi, blok zinciri teknolojisi üzerine inşa edilen dijital varlıkların dünya çapında hızla benimsenmesiyle önemli bir gelişim göstermiş ve göstermeye devam etmektedir. Gelişimle birlikte, finansal hizmetlerde de önemli yenilikler ortaya çıktı.

İçerik Tablosu

Borç verme hizmeti ise ekosistemin önemli bir bileşeni haline gelmiştir. Geleneksel bankacılık sistemindeki borç verme ve borçlanma işlemlerine benzer şekilde çalışan bu süreç, kripto para sahiplerine yeni gelir kaynakları ve yatırım fırsatları sunmaktadır.

Borçlanma her ülkede yaygındır. Örneğin Türkiye Hazine ve Maliye Bakanlığı, Ağustos ayında merkezi yönetim borç stoğunun 8,106 milyar TL olduğunu paylaştı.

Kripto borç verme nedir?

Kripto borç verme, sanal para sahiplerinin varlıklarını belirli bir süre boyunca ödünç vererek, karşılığında faiz geliri elde etme sürecidir. Borç verme işlemi, geleneksel finans sistemindeki borç verme ve borçlanma süreçlerine benzer ancak kripto sektöründe, blok zinciri teknolojisi ve kripto paralar ön plandadır.

Sanal varlık ortamında borç vermenin iki bileşeni vardır: faiz getiren mevduatlar ve kripto para kredileri. Mevduat hesapları bir banka hesabına benzer şekilde çalışır. Kullanıcılar kripto para yatırır ve borç verme platformu faiz öder. Platform, yatırılan fonları borçlulara borç vermek veya diğer yatırım amaçları için kullanabilir.

Kripto kredileri ise genellikle teminatlı borç verme ürünleri olarak sunulur ve kullanıcıların nakit veya kripto para ödünç almak için kripto teminatına en az %100 (ve borç verene bağlı olarak %150’ye kadar) yatırmasını gerektirir.

Borç verme işlemi, iki ana tarafı içerir:

- Borç alanlar (Borrowers): Kripto varlıkları ödünç alan kişi ya da kurumlar.

- Borç verenler (Lenders): Ellerinde bulunan sanal varlıklarını ödünç veren kişi ya da kurumlar.

Bu süreçte, borç verenler faiz geliri elde ederken, borç alanlar ise ellerindeki varlıkları artırmak veya kripto varlıkların likiditesinden yararlanmak amacıyla ödünç kripto alır.

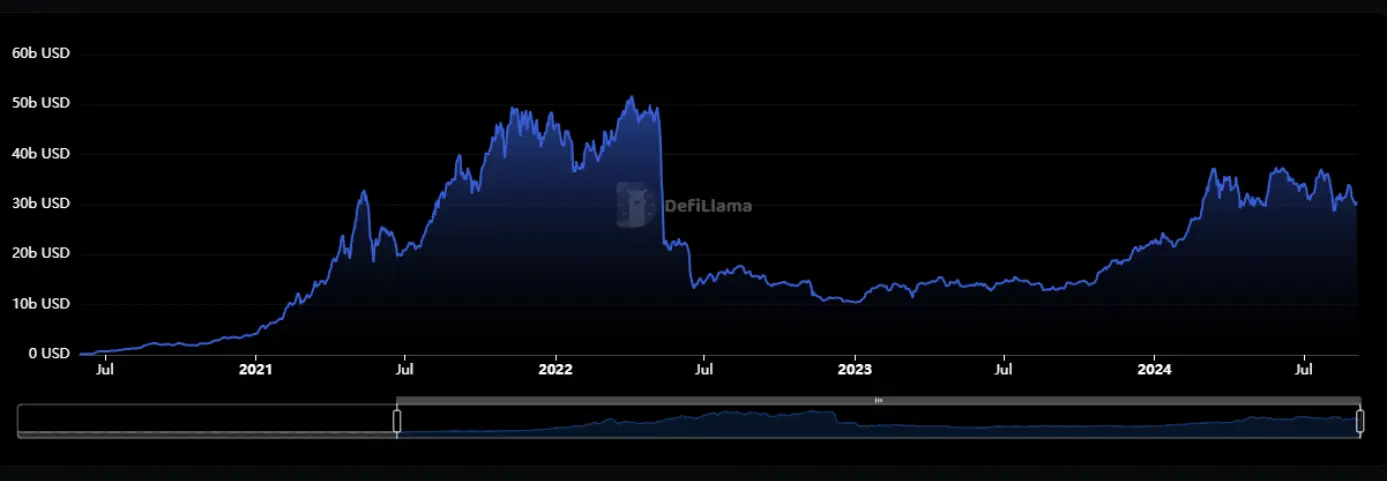

DeFiLlama verilerine göre 2020’nin ortalarında ilgi görmeye başlayan borç verme protokollerinin Toplam Kilitli Değer (TVL) miktarı, 5 Nisan, 2022 tarihinde, 51,98 milyar dolara kadar yükseldi. Ancak daha sonra, 2023’e kadar bu miktar 10 milyar dolara kadar gerileme gösterdi.

2024 yılının başlangıcında ise 22,22 milyar dolar olarak kaydedilen TVL değeri, Eylül 2024 itibarıyla 30,5 milyar doların üzerine ulaşmış durumda. Aave, borç verme platformları arasında 11 milyar dolarlık TVL ile en büyük protokol olarak öncü konumunda.

Kripto borç verme platformlarının avantajları neler?

Kripto borç verme platformlarının tercih edilmesinin ana nedenlerinden biri, kullanıcıların pasif gelir elde edebilmesidir. Yatırımcılar ellerindeki kripto para birimlerini borç vererek, platformun sunduğu faiz oranları üzerinden düzenli olarak kazanç sağlar. Kripto varlıklarını uzun vadeli olarak elinde tutmayı planlayan kullanıcılar için bu yöntem, varlıklarını değerlendirmek açısından oldukça caziptir. Borç verme yoluyla kazanılan faiz, portföydeki toplam getiriyi artırabilir.

Kripto borç verme platformları, geleneksel bankacılık sistemlerine kıyasla genellikle çok daha yüksek faiz oranları sunar. Banka hesaplarında veya mevduatlarda elde edilen faiz oranları genellikle düşüktür. Ancak kripto borç verme platformlarında, faiz oranları arz ve talebe göre değişir. Yüksek getiri, özellikle risk toleransı yüksek yatırımcılar için avantaj olabilir.

Merkeziyetsiz platformlar, kullanıcılara yüksek seviyede anonimlik ve gizlilik sunar. Geleneksel bankacılık sisteminde, kredi almak ya da borç vermek için kimlik doğrulaması, kredi geçmişi ve banka hesap bilgileri gibi kişisel bilgiler gereklidir. Ancak DeFi platformlarında, bu tür bilgiler istenmemektedir. İşlemler, akıllı sözleşmeler aracılığıyla gerçekleştirilir ve kullanıcının kimliği tamamen anonim kalabilir. Süreç ise en az 5 kat daha kısa sürer.

Kripto borç verme platformları nasıl çalışır?

Kripto borç verme işlemi, geleneksel borçlanma sistemlerine benzerdir ancak blok zinciri teknolojisi ve akıllı sözleşmelerle daha verimli ve güvenli bir hale getirilmesi hedeflenmektedir. Süreç şu adımlardan oluşmakta:

- Kullanıcıların kayıt olması ve para yatırması: Borç veren kullanıcılar, kripto borç verme platformuna (örneğin Aave, JustLend ve Spark gibi) kripto varlıklarını yatırır. Bu varlıklar platformda kilitlenir ve borç alma taleplerine yanıt vermek için kullanılır.

- Faiz oranlarının belirlenmesi: Borç verenler ve alanlar arasındaki işlemler, platform tarafından belirlenen ya da piyasa koşullarına göre değişen faiz oranlarına tabidir. Merkezi platformlarda faiz oranları genellikle sabit ya da platform tarafından belirlenirken, merkeziyetsiz finans (DeFi) platformlarında faiz oranları piyasa arz ve talebine göre değişebilir.

- Ödeme: Borç verenler anaparasını faiz geliri ile birlikte geri alır. Eğer borç alan borcunu geri ödeyemezse, sunmuş olduğu teminat platform tarafından satılarak borç kapatılır.

Merkeziyetsiz finans (DeFi) platformunda yapılan bir borç verme işlemine şu şekilde örnek verilebilir: Ahmet, sahip olduğu 1 BTC’yi platforma yatırır ve ödünç vermek üzere platforma sunar. Ayşe ise 1 BTC’ye eşdeğer USDC borç almak ister ve platform, Ayşe’ye teminat olarak 1,5 BTC göstermesini talep eder.

Ayşe, teminatı sunar ve platformdan 1 BTC karşılığı USDC alır. Daha sonra Ayşe aldığı borcu faiziyle birlikte geri öder. Ahmet ise ödünç verdiği 1 BTC karşılığında faiz kazancı elde eder. Ayşe borcunu geri ödediğinde, teminatı serbest bırakılır ve işlem tamamlanır.

Kripto borç verme platformları ve kripto borç verme adımları yeni yatırımcılar için karmaşık gelebilse de oldukça kolaydır. Borç verme platformlarının türlerini ve hangi platformlar ile borç verme işlemleri gerçekleştirebileceğine geçelim.

Kripto borç verme platformu türleri nelerdir?

Borçlanma platformları, iki ana türde sınıflandırılır: merkezi borç verme platformları (CeFi) ve merkeziyetsiz borç verme platformları (DeFi). Bu platformlar, teknolojik altyapıları ve sundukları hizmetler açısından önemli farklılıklar içerir.

Merkezi borç verme platformları

Merkezi borç verme platformları, kullanıcıların sanal varlıklarını bir aracı kuruma (platforma) emanet ettiği ve bu platformun borç verme işlemlerini yönettiği sistemlerdir. Bu tür platformlar, geleneksel finansal yapıya benzeyen bir işleyişe sahiptir ve belirli bir merkezi otorite tarafından kontrol edilir.

Genellikle sabit ya da platform tarafından belirlenmiş faiz oranları sunulmaktadır. Kullanıcılar, sabit bir getiri oranı ile borç verir veya borç alır. Merkezi yapılar, müşteri hizmetleri gibi destek hizmetleri sunar ve işlemlerle ilgili sorun yaşayan kullanıcılara da yardımcı olur.

Merkeziyetsiz borç verme platformları

Merkeziyetsiz borç verme platformları, blok zinciri teknolojisi ve akıllı sözleşmeler aracılığıyla çalışan sistemlerdir. Bu platformlar, merkezi bir otoriteye ihtiyaç duymadan, kullanıcıların doğrudan birbirine borç vermesine olanak tanır. İşlemler tamamen şeffaf bir şekilde blok zincirinde kaydedilir ve süreç, akıllı sözleşmelerle otomatik olarak yürütülür.

DeFi platformlarında faiz oranları, platformdaki arz ve talebe göre değişir. Oranlar otomatik olarak belirlenir ve piyasadaki likidite durumuna bağlıdır. Piyasa koşullarına göre daha yüksek faiz oranları kazanma potansiyeli bulunsa da aynı zamanda daha yüksek riskler de içerebilir.

En iyi kripto para borç verme platformları hangileri?

En iyi kripto para borç verme platformları, TVL değeri, sundukları hizmet kalitesi, güvenilirlik, kullanıcı deneyimi ve faiz oranları gibi birçok kritere göre değerlendirilir. Bu bağlamda, günümüzde Toplam Kilitli Değer (TVL) miktarı açısından en iyi merkeziyetsiz borç verme platformları şunlar:

- Aave, Ethereum tabanlı borç verme platformudur ve 11 milyar dolardan fazla TVL değerine sahip. Kullanıcılar, platformdaki likidite havuzlarına kripto varlıklarını yatırarak faiz kazanabilir ya da teminat karşılığında borç alabilir.

- JustLend, Tron ağında başlatılan bir borç verme protokolü olup USDD stablecoini için %6’dan fazla yıllık faiz geliri sunmakta.

- Spark, DAI için öngörülebilir oranlar sağlamak amacıyla Maker’ın (Sky) Dai “Doğrudan Para Yatırma Modülü” (D3M) adı verilen üçüncü taraf kredi havuzlarıyla etkileşimini sağlayan modülü kullanır. Başlıca ETH, stETH ve rETH üzerinden %7’ye varan yıllık getiriye sahip.

- Compound, kullanıcılara kripto varlıklarını ödünç verme veya borç alma olanağı vadeden DeFi platformlarından biridir. 17 farklı piyasada 1,8 milyar dolar teminat ile güncel olarak 778 milyon dolar borçlanmaya ev sahipliği yapmakta.

- Venus Protocol, kullanıcılara çeşitli kripto varlıklarını teminat olarak gösterip borç alma ve verme hizmeti sunar. BNB Chain ağı üzerinde çalıştığı için hızlı ve düşük maliyetli işlemlerle bilinirlik kazanmıştır.

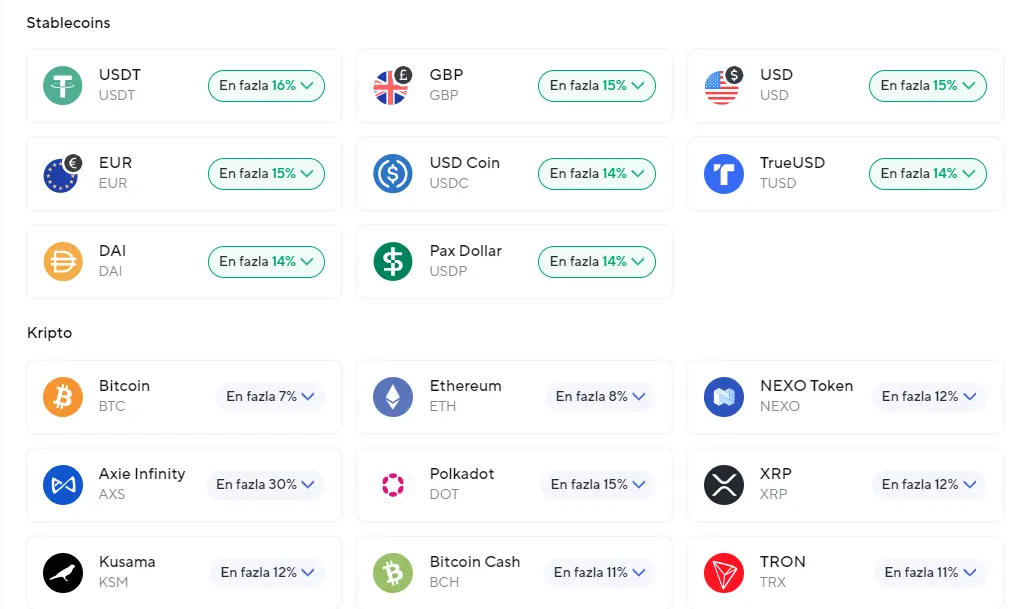

Merkezi borç verme platformu olarak Binance ve Nexo ön plana çıkmakta. Binance, kripto alım satım hizmetlerinin yanı sıra, borç verme ve alma fırsatı da sunmakta. Rehberin hazırlandığı sırada, USDC varlıklarını borç veren kullanıcılar için yıllık %2,14 faiz kazancı bulunmakta. Oranlar, sanal varlığa göre değişiklik gösterebilir.

Nexo da alım satım hizmetinin yanı sıra sabit faiz oranları ile kullanıcıların kripto varlıklarını borç olarak verip faiz kazandığı veya kripto teminatlı kredi alabildiği bir platformdur. Güncel verilere göre, USDT varlıkları için yıllık %16 faiz kazancı imkânı sunulmakta.

Kripto ödünç vermeli misiniz?

Kripto varlıklarınızı bir platformda ödünç vererek faiz kazanabilirsiniz ve pasif gelir elde etmenin bir yolu olabilir. Özellikle varlıklarınızı uzun vadede tutmayı planlıyorsanız, ödünç verme stratejisi cazip hale gelir. Geleneksel bankalardaki mevduat hesaplarına kıyasla, kripto borç verme platformları genellikle daha yüksek faiz oranları sunar.

Ancak riskleri ele aldığımızda, kripto borç verme platformları, özellikle merkeziyetsiz platformlar, akıllı sözleşme hatalarına veya güvenlik açıklarına sahiptir. Eğer bir platform saldırıya uğrar veya akıllı sözleşmelerde bir sorun çıkarsa, yatırımlarınızı kaybedebilirsiniz. Aynı zamanda merkezi platformlarda şirketin iflas etmesi, yönetimsel hatalar veya platformun kapanması gibi riskler bulunmaktadır.

Kripto para birimleri son derece volatil olabilir. Ödünç verdiğiniz sanal varlıkların değeri, ödünç verdiğiniz süre içinde büyük ölçüde düşebilir ve elde ettiğiniz faiz geliri sanal paranın düşüşüyle kaybolabilir hatta zarara yol açabilir.

Kripto borç verme/alma platformları birçok ülkede denetime tabi değildir ve bankaların sunduğu korumaları sunmaz. Örneğin, ABD’deki banka mevduatları, mevduat sahibi başına 250.000 dolara kadar Federal Mevduat Sigorta Kurumu (FDIC) tarafından sigortalıdır ve banka iflas ederse, bu limite kadar kullanıcı fonları korunmaktadır. Ödeme gücü sorunları yaşayan kripto borç verme/alma platformları için, kullanıcılar için bir koruma genellikle yoktur ve fonlar kaybolabilir.

Özet

Dijital dünyada ek gelir yolları arayan ve bir varlığı HODL elinde tutmayı hedefleyen yatırımcılar için kripto borç verme hizmetleri gelir elde etmenin bir yolu olabilir. Geleneksel bankaların aksine kripto sektöründe sunulan yüksek faiz oranları, borç verme işlemini daha cazip kılabilir. Ancak yatırımcıların kripto borç verme nedir, nasıl çalışır, riskleri neler gibi sorularının yanıtını aldıktan sonra harekete geçmesi önemlidir.

Faiz kazancı her ne kadar cazip görünse de aracı kurumların taşıdığı riskler bulunmaktadır. Aynı zamanda sert piyasa koşulları da kazancı etkileyerek yatırımcıların zarara uğramasına sebep olabilir.